在众多啤酒上市公司中,燕京啤酒库存比例近20%,压力重重。

出品|每日财报

作者|吕明侠

新冠肺炎疫情的爆发,对消费产生了重大的冲击和影响,对啤酒市场未来的发展趋势也带来较大不确定性。中国是啤酒业大国,啤酒产量占到世界总量的24%,后疫情时代啤酒市场的发展到底如何?

目前,多只啤酒上市公司已于近期发布了2020年第三季度报告。根据《每日财报》的统计,除个别企业业绩下滑以外,绝大部分啤酒公司业绩表现良好,三季度啤酒行业延续高景气趋势。不过,在一片“欣欣向荣”下也隐藏着“危险份子”。

1

业绩渐回升

根据浙商证券最新研报,2020年前三季度啤酒行业收入及净利润分别同比变动-2.07%、+2.87%;其中第三季度啤收入及净利润分别同比变动+7.43%、+7.81%。由此可见,啤酒行业整体业绩趋好。

从销售总量来看,百威亚太的成绩遥遥领先,前三季度营收299.78亿元;青岛啤酒次之,营收也有244.22亿元;其次就是燕京啤酒、珠江啤酒、重庆啤酒,营收在30亿~100亿元之间。

从同比增长的角度来看,区域啤酒企业兰州黄河出现了亏损,净利润下滑最厉害,同比降幅69.08%;

百威亚太尽管仍然占据龙头,但是其营收下滑17.7%、利润下滑43.4%,成为下滑幅度第二的啤酒企业。营收净利双降成为百威亚太2020年三季报的真实写照。

利润下滑排名第三的则是重庆啤酒,其营收出现了增长,但是净利润为4.61亿元,同比下滑了39.49%。

相比来看,拥有高端产品的青岛啤酒、燕京啤酒、珠江啤酒表现较为突出,其分别营收244.22亿、98.65亿、35.07亿,同比增长4.76%、10.02%、8.79%;归母净利为29.78亿元、4.82亿元、5.05亿元,同比增长17.57%、67.28%、6.96% 。

虽然在港上市的华润啤酒还未交出成绩单,但2020年上半年,公司营收174.08亿元,同比下降7.5%;归属于上市公司股东的净利润20.79亿元,同比增长11.1%。

综合上述啤酒上市公司三季报数据来看,疫情对外资品牌的影响巨大,而国产品牌受益于国内市场复苏快,受到的影响相对较小。

2

燕京啤酒高库存压力重重

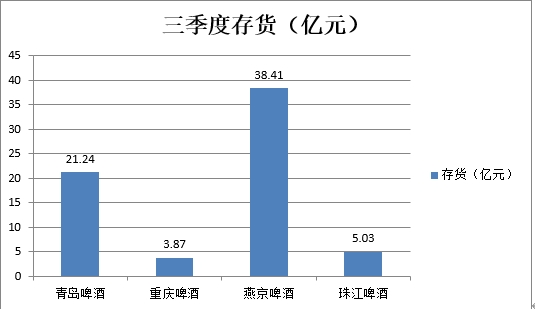

虽然境内多数啤酒上市公司的业绩还不错,但“盛宴”中隐藏着危局。根据《每日财报》的统计,截至三季度末,燕京啤酒存货38.41亿元,占总资产比例近20%,较二季度末的39.85亿元并未有明显好转。

另外从三家公司披露三季报来看,青岛啤酒、重庆啤酒和珠江啤酒存货分别为21.24亿元、3.87亿元和5.03亿元,占总资产的比例为5.19%、9.61%、3.78%。而对于啤酒公司而言,存货周转率越快、存货周转天数越短,则意味着公司“变现”能力越强。

《每日财报》了解到,根据产品相关特性,啤酒行业的存货周转天数一般为80天左右,但列入统计的啤酒企业中,燕京啤酒存货周转天数为182.86天,存货周转率仅为1.48。

另外,该公司董事长、总经理赵晓东因涉嫌职务违法,被有关部门立案调查并采取留置措施,不能正常履职,让燕京啤酒未来发展“成谜”。

3

高端化趋势延续

随着我国居民消费水平的提升,在消费升级的推动下,对中高档啤酒的诉求也逐渐增加,使得啤酒龙头企业纷纷优化产品结构,推出中高档产品,布局中高档啤酒市场。

其中,华润啤酒就接连推出了脸谱、黑啤、匠心营造、黑狮白啤等高档产品,青岛啤酒也研发出经典1903、青岛黑啤、皮尔森全麦等高档产品。据有关研报观点认为,以销量计,2018年中国的超高端及高端啤酒市场份额为16.4%,较美国及韩国的42.1%及25%低。

预计到2023年,中国的超高端及高端啤酒市场年增长有望达到8.5%。随着天气转冷,啤酒行业热度环比下降,据阿里渠道的数据显示,9月份啤酒的销量同比上升30.40%,其中均价微增,同比提升0.17%,量价齐升下销售额同比增长30.62%;环比数据来看,啤酒销量环比下降22.02%,销售额环比下降21.25%。

在销量下降的情况下,产品结构提升推动均价实现增长,啤酒行业高端化趋势延续,2020年第三季度行业毛利率提升了1.64个百分点至42.41%。

今年以来,这种高端化也吸引了资本市场的目光,啤酒板块股价增长25.6% 。

反映到市场格局中,啤酒行业高端化趋势延续,行业集中延续稳健表现,而且将向优势企业进一步聚拢。在市场人士看来,拥有高端产品的国产啤酒品牌,在高端赛道上不断发力,且越战越勇,加速布局。

(作者:每日财报 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。