酒作为一种比较特殊的副食品,一直长期存在于人们的日常生活中,最近大家比较关注郑州啤酒渠道跟踪反馈,小编从网上整理了一些资料,希望对您有帮助

周报专题:郑州啤酒渠道跟踪反馈

郑州啤酒市场概况

(1)市场份额。分渠道份额:郑州总体约有30万吨销量规模,其中15~16万吨在餐饮渠道、14~15万吨在流通、特通等渠道。在餐饮渠道中,雪花占优,份额约35%;流通渠道中,青岛占优,份额约40%。总体份额:金星约占30%,雪花、青啤稍次之各占20%+。

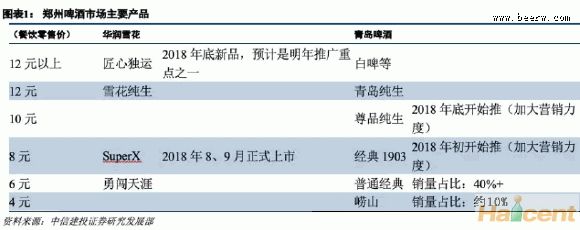

(2)高中低端产品。雪花:高端为匠心营造,定位12元以上,销量占比约10%;中端和低端份额均在40%左右,中高端主要使定位在8~12元的产品,如SuperX、纯生;中低端主要是定位6元的产品,勇闯天涯。从所跟踪渠道的出货情况看,今年出货约26万箱,其中匠心独运5~6万箱,占比20%;雪花纯生约8万箱,占比约30%;SuperX约4万多箱(8、9月正式有货),占比约15%;其他则为普通勇闯,占比约30%+。青啤:中高端为白啤、青岛纯生(定位12元)、尊品纯生(定位10元,为河南、山东区域产品)、青岛经典1903(定位8元)等;低端为青岛经典(普通经典,定位6元)、崂山啤酒(定位4元)。.其中6元产品普通经典是占比最大的,约占总销量40~45%。

雪花的市场营销及变化:从所跟踪渠道的情况来看,公司2018年改革切到实处,虽然导致一部分低端渠道丢失并丢失相应的低端销量,但同时公司节省了较大的运营成本有利长远。雪花2018年工作上的变动主要体现在:提价/取消配送/押改售。其中,提价方面,郑州2018年有提价、幅度不大,2019年暂时没有提价传闻主观估计不会提。取消配送和押改售方面,元月通知具体政策,到9月底完成改革即正式取消低端渠道配送。低端产品取消配送,实际上是砍掉了一些低端的渠道和相应销量。我们从其他地区调研情况了解到,配送和押改售的改革完成后能为公司节省一笔相当大的成本费用,2018年支付了较大的改革成本,此后的年份支付成本较小,则节省的成本费用将有望转化为利润。

青啤的市场营销及变化:推新品、推中高端新品的倾向非常明显。2018年初推8元的经典1903;2018年底开始推10元的尊品纯生。从渠道价格体系的设计来看,10元、12元产品的渠道利润显著高于普通产品。

一、本周专题:啤酒市场跟踪(郑州市场)

1.1 郑州啤酒市场概况

1.1.1、市场规模和份额情况

分渠道份额:郑州总体约有30万吨销量规模,其中15~16万吨在餐饮渠道、14~15万吨在流通、特通等渠道。在餐饮渠道中,雪花占优,份额约35%;流通渠道中,青岛占优,份额约40%。

总体份额:金星约占30%,雪花、青啤稍次之各占20%+。

1.1.2、主要企业的高中低端产品情况

雪花:高端为匠心营造,定位12元以上,销量占比约10%;中端和低端份额均在40%左右,中高端主要使定位在8~12元的产品,如Super X、纯生;中低端主要是定位6元的产品,勇闯天涯。

从所跟踪渠道的出货情况看(近似数),2018年出货约26万箱,其中匠心独运5~6万箱,占比20%;雪花纯生约8万箱,占比约30%;SuperX约4万多箱(8、9月正式有货),占比约15%;其他则为普通勇闯,占比约30%+。

青啤:中高端为白啤、青岛纯生(定位12元)、尊品纯生(定位10元,为河南、山东区域产品)、青岛经典1903(定位8元)等;低端为青岛经典(普通经典,定位6元)、崂山啤酒(定位4元)。.其中6元产品普通经典是占比最大的,约占总销量40~45%。

1.2 雪花的市场营销及变化

从经销商访谈情况看,公司2018年改革切到实处,虽然导致一部分低端渠道丢失并丢失相应的低端销量,但同时公司节省了较大的运营成本有利长远。

雪花2018年工作上的变动主要体现在:提价/取消配送/押改售。

其中,提价方面,郑州2018年有提价、幅度不大,2019年暂时没有提价传闻主观估计不会提。2018年勇闯天涯开票价从40元提价2元至42元。

取消配送和押改售方面,元月通知具体政策,到9月底完成改革即正式取消低端渠道配送。低端产品取消配送,实际上是砍掉了一些低端的渠道和相应销量。

我们从其他地区调研情况了解到,配送和押改售的改革完成后能为公司节省一笔相当大的成本费用,2018年支付了较大的改革成本,此后的年份支付成本较小,则节省的成本费用将有望转化为利润。

1.3 青啤的市场营销及变化

推新品、推中高端新品的倾向非常明显。

2018年初推8元的经典1903;2018年底开始推10元的尊品纯生。从渠道价格体系的设计来看,10元、12元产品的渠道利润显著高于普通产品。